「家を買ったら確定申告しないといけない」って聞くけど、『自分は会社員で、確定申告なんて無縁なので、何のことだかわからない』という方向けに、住宅取得後の確定申告について、簡単にご説明します。

◎そもそも確定申告ってなに?

納税は国民の義務です。所得があった人は、所得税を払わなければなりません。所得税を払うために「いくら所得がありました。その結果、所得税をいくら払います」というのは、本来自分で税務署に申告するものなのです。この税務署に対して「いくら所得があって、所得税がいくらになるか」を申告する行為が「確定申告」です。

確定申告とは、1年間(1月1日~12月31日)に所得のあった人が所得税額を「申告納税」する、また納め過ぎた所得税を「還付申告」する税務処理のことで、原則翌年の2月16日~3月15日に行います。

◎会社の場合は?そもそも確定申告なんてしたことないけど?

年末が近づくと、会社から「年末調整の書類出して」と言われると思います。先程、「本来は、自分で確定申告して、税金を払うもの」と述べましたが、みんなが確定申告するのは大変なので、会社から給与をもらっている人は、会社が代わりに税金を給与から毎月天引きし、税務署に納めています。毎月の給与からの概算額で税金を払っているため、年末に過不足を調整します。これが「年末調整」です。この「年末調整」があるため、会社員は通常、確定申告をしなくて良いのです。

◎家を買ったらなんで確定申告が必要なの?

冒頭でも触れましたが、確定申告には所得税を納める「所得税の申告納税」とは別に、納めすぎた所得税を還付してもらうための「還付申告」もあります。この「還付申告」の代表的なものに「住宅ローン控除」があります(内容については後述します)。この「住宅ローン控除」を受けるために、確定申告が必要になります。

「住宅ローン控除」を受けるための手続きは、会社を通じた簡易な手続きである「年末調整」ではできないため、自分で税務署に手続き(確定申告)しないといけないのです。

(なお、確定申告が必要なのは1年目だけで、2年目以降は年末調整ができます。後述7でご説明します。)

◎「住宅ローン控除」って?

「住宅ローン控除」とは、マイホームを一定の条件のローンを組んで購入したり、省エネやバリアフリーなど特定の改修工事をしたりすると、年末のローンの残高に応じて「税金が還ってくる」制度のことです。

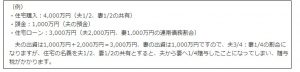

この制度の適用を受けるには、所得が3,000万円以下であることや返済期間が10年以上の住宅ローンであることなど、いろいろと要件がありますが、要件に当てはまる方については、ざっくり言うと、10年間、ローン残高の1%に当たる税金が還ってきます(平成29年に家を買った場合)。

◎確定申告をするために

※いつするの?

平成30年は、2月16日(金)から3月15日(木)が確定申告の期間でした。ただし、還付申告は1月から行えます。

※どこでするの?

お住まいの地域を管轄する「税務署」で手続きします。郵送やインターネットでも手続きできます(国税庁のサイトに確定申告書作成コーナーがあります)。

【手続きの方法(以下のいずれか)】

(1) 税務署から確定申告書を入手し、記載して税務署に持参

(2) 税務署から確定申告書を入手し、記載して税務署に郵送

(3) 税務署に行き、税務署の確定申告書作成コーナーでe-taxを使用して確定申告書を作成・申請

(4) 国税庁のサイトから確定申告書を入手し、記載して税務署に郵送

(5) 国税庁のサイト上で確定申告書を作成し、印刷して税務署に郵送

(6) 国税庁のサイト上で確定申告書を作成し、インターネット(e-tax)で申請

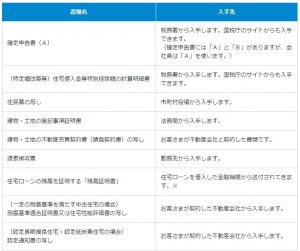

◎必要な書類は?

◎確定申告するとどうなるの?

税金が還ってきます。確定申告の約1ヶ月後に、指定した金融機関の口座に振り込まれます。

◎来年以降は?また確定申告するの?

度確定申告してしまえば、翌年からは年末調整の対象になります(一度税務署に「住宅ローン控除」の対象になる方だと認められれば、後は簡易な年末調整でいいよ、ということなのでしょう)。

翌年以降は、確定申告後、10月下旬頃に税務署から送られてくる「年末調整のための住宅借入金等控除証明書」と、金融機関から送られてくる「残高証明書」を、年末調整の際に会社に提出します。

ちなみに金融機関からの「残高証明書」は、毎年送られてきますが、税務署からの「年末調整のための住宅借入金等控除証明書」は、今後9年分がまとめて送られてきます。毎年使用しますので、大切に保管しておきましょう。

◎確定申告~2年目の年末調整のイベントフロー

確定申告の準備から2年目の年末調整までに発生する、やらないといけないことや書類の到着時期等のフロー図です。参考にご活用ください。

◎住宅ローン控除 ココ注意

※入居する年と住宅ローン契約をする年が違う場合、1年損するって聞いたけど?

入居した年の翌年に、住宅ローンの契約すると、住宅ローン控除の対象期間が1年短縮されます。

住宅ローン控除が受けられるのは「入居の年から10年」ですが、入居の年に住宅ローン契約をしていないと、その年は当然住宅ローン控除の対象にならないので、結果、1年短縮されることとなります。入居や住宅ローン契約が年末年始にかかりそうな方はご注意ください。

※夫婦の共有にしたけど、妻が専業主婦になったら住宅ローン控除はどうなるの?

「住宅を夫婦の共有として、住宅ローンも夫婦の連帯債務で借り入れした場合」で、住宅ローン契約当初は奥様も所得があったものの、その後に奥様が主婦になった等で所得がなくなると、奥様は住宅ローン控除が適用されなくなります。

所得がなくなったことで所得税を払わなくなるので、その結果、住宅ローン控除も適用されなくなるのです。

※共有持分と連帯債務割合は、夫婦の場合、半々にしておけばいいの?

夫婦で住宅を所有する場合の共有持分ですが、どちらがいくら頭金を出したか、住宅ローンについてはどちらの所得からいくら返済していくか(連帯債務割合)といった出資割合により税金面で影響があります。夫婦の持ち物なので単純に半々、としてしまうと、贈与とみなされ贈与税がかかる場合がありますので、ご注意ください。

住宅の共有持分については、住宅の登記を行う前に、出資の実態を考慮してよく検討しておく必要があります。詳しくは税務署にご相談ください。

◎もっと詳しいことが知りたい

「大体どういうものかはわかった。もっと詳しく知りたい」という方につきましては、国税庁のホームページや税務署等にてご確認をお願いいたします。